Finance#2 : Junior ou Senior ?

Non non, nous ne parlerons pas ici de lutte de génération ou de tranche d'âge mais d'une terminologie employée pour définir quel est le rang de priorité d'un créancier lorsqu'il s'agit de se faire rembourser par l'emprunteur.

Dans un épisode précédent (Finance #1 : Action ou Obligation ?), nous avons découvert qu’il y avait plusieurs façons pour une société de se procurer l’argent nécessaire à son fonctionnement.

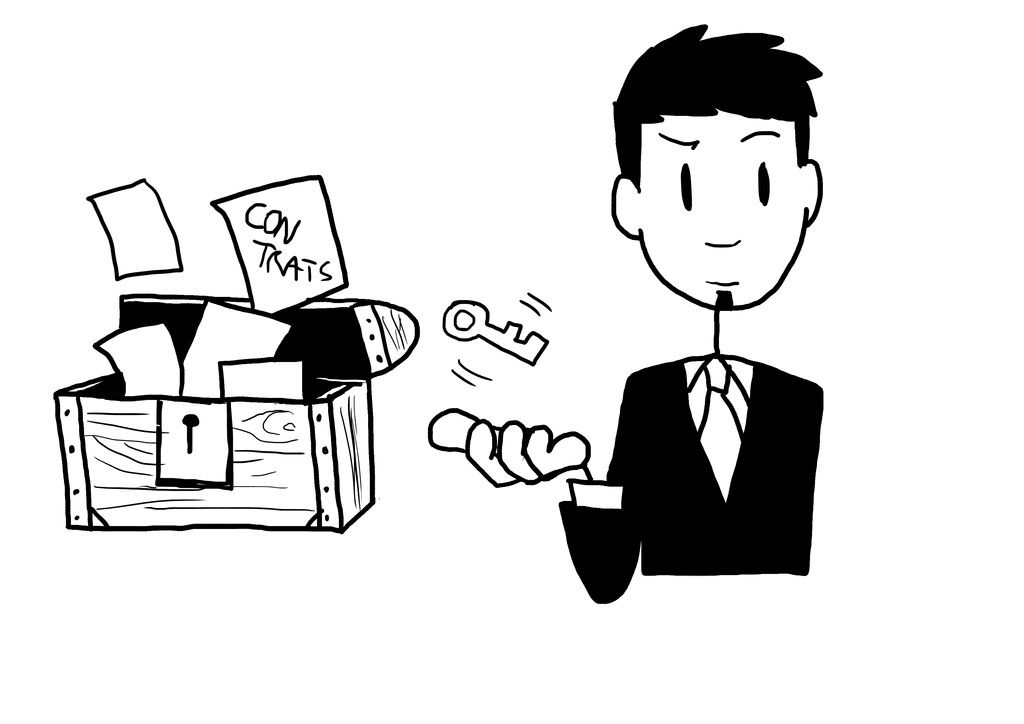

L’emprunt est une de ces possibilités et nous avons vu qu’il pouvait prendre deux formes : un contrat (par exemple un prêt consenti par une banque) ou l’émission par l’emprunteur de titres financiers qui s’appellent des obligations.

Toutes les personnes qui prêtent, que ce soit par contrat ou en achetant des obligations deviennent des créanciers de la société, elle leur doit à tous de l’argent.

Ah, et vous vous rappelez ? Les épargnants qui achètent des obligations sont appelés les obligataires.

On sait que l’ensemble des caractéristiques qui définissent le prêt : son montant, sa durée, les conditions de rémunération, les conditions de remboursement, etc …sont écrits dans un contrat que vont signer le prêteur et l’emprunteur.

Alors les obligataires, est-ce qu’eux aussi vont devoir signer tous le même contrat ?

Eh non ! Ce n’est pas nécessaire. Tous les termes contractuels d’une obligation qui vont lier l’emprunteur à ses obligataires sont réunis dans un document que l’on appelle « les termes et conditions de l’obligation ». Ils vont prendre connaissance de ces informations et leur consentement sera matérialisé par leur souscription.

Les personnes qui ont acheté la même obligation bénéficient de droits identiques.

Mais si la société a émis plusieurs obligations différentes, et qu’elle a aussi contracté des emprunts, est-ce que tous les créanciers vont être traités de la même façon ? Ont-ils les mêmes droits ?

Le droit le plus important à étudier est le droit au remboursement. Ce remboursement est dû contractuellement selon les termes du prêt mis en place ou de l’obligation émise, mais pour honorer cet engagement ….. il faut que l’emprunteur soit en mesure de payer !

Ce qu’il faut donc regarder de près est ce qu’il se passera effectivement dans une situation défavorable : celle où l’emprunteur n’est pas en mesure d’honorer ses engagements. Et il faut le faire avant que cela n’arrive, donc plutôt AVANT la mise en place du financement.

Peut-on éviter ça ?

Ce qui va nous permettre ou pas d’espérer être remboursé malgré des difficultés de l’emprunteur va s’appuyer sur les conditions dans lesquelles ses « richesses » (ses propriétés, ses matériels, ses contrats) peuvent être mobilisées ou liquidées et l’ordre dans lequel les différents créanciers vont être remboursés.

Mais qu’est-ce qui va nous garantir que ça marchera ? Est que c’est sûr ?

Et bien justement, ce qui peut être mis en place pour favoriser la possibilité d’être remboursé s’appelle une « garantie » ou une « sûreté ».

Il peut s’agit par exemple :

- De contrats d’assurance au nom de l’emprunteur qui sont concédés au profit du créancier en cas de problème (par exemple l’assurance construction, l’assurance dommage ou l’assurance d’exploitation d’une centrale de production d’énergie renouvelable),

- De cautions personnelles immobilisées par l’emprunteur,

- D’une hypothèque (sur un bien foncier) concédée par l’emprunteur au créancier (par exemple la toiture sur laquelle sont implantés des panneaux solaires),

- D’un nantissement (une sorte de mise en gage) du fonds de commerce de l’emprunteur au profit des créanciers (par exemple la société d’exploitation d’un parc éolien, y compris son contrat de vente d’électricité),

- D’une mise en gage, au profit des créanciers, de matériels ou d’équipements (par exemple des éoliennes, des panneaux solaires, des turbines, des onduleurs …).

C’est à chaque fois un peu comme si l’emprunteur mettait à l’abri dans un « coffre », dont il confie les clefs aux prêteurs ou à leurs représentants, des éléments qui ont ou qui produisent de la valeur et qui permettront d’assurer les remboursements.

L’emprunteur conserve la propriété de ces valeurs, il peut s’en servir pour son activité, mais il ne peut pas les céder sans l’accord du créancier.

Les possibilités sont nombreuses et la difficulté consiste à savoir comment ces garanties seront réparties entre les différents prêteurs.

Ok. Bon, alors qui a droit à quoi ?

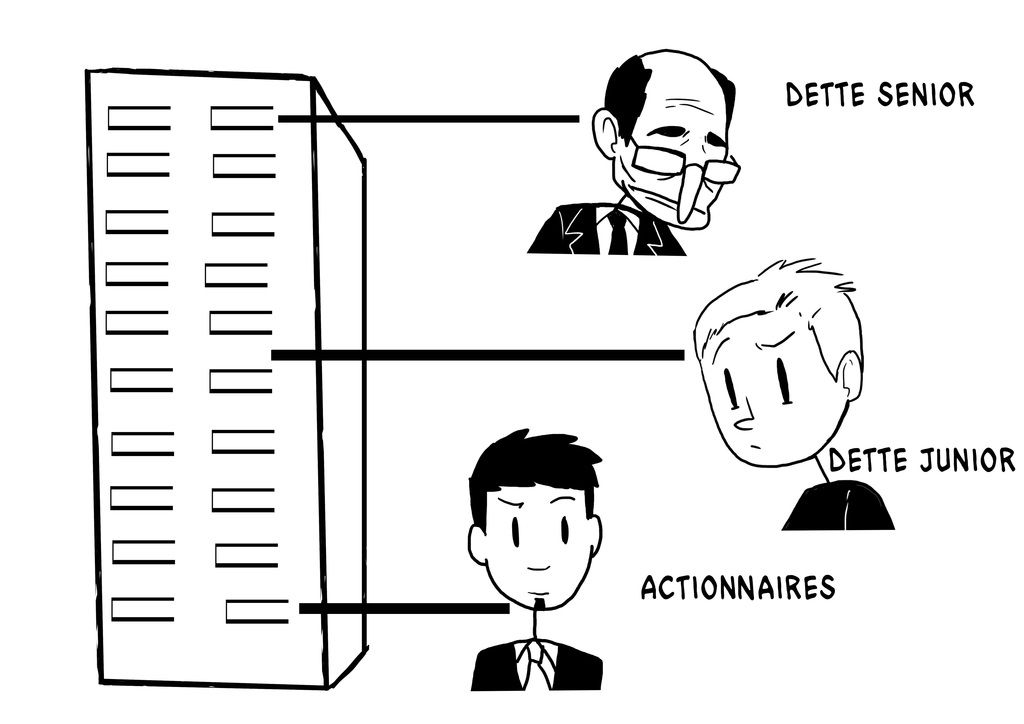

Nous avions noté la dernière fois qu’en cas de faillite, les créanciers sont remboursés dans un certain ordre : on paie d’abord les salaires, puis l’Etat, puis les créanciers dans un certain ordre, et enfin les actionnaires.

L’ordre dans lequel on paie ensuite les créanciers (ceux qui ont prêté de l’argent) dépend de leur ordre de priorité : on l’appelle leur rang, ou leur « Seniorité »

Les prêteurs les plus importants (ceux qui prêtent le plus gros montant, par exemple dans le cas d’un projet d’énergie renouvelable - la Banque ou le consortium de banques qui finance le projet et dont le métier consiste à prêter des fonds en minimisant le risque pris- sont ceux qui vont, en contrepartie, demander le plus de garantie.

Ils seront prioritaires pour bénéficier des garanties qu’ils ont exigées en contrepartie de leur prêt : ce sont les créanciers « Senior » ou de « premier rang ».

Par extension de langage, un prêt qui bénéficie de ces garanties de premier rang sera qualifié de « Dette Senior ».

Les autres prêteurs peuvent alors se positionner de différentes façons :

- Soit le prêteur principal partage avec eux les garanties mise en place en vertu d’une « convention d’égalité de rang »,

- Soit ils ne bénéficient d’aucune garantie particulière : on dit alors que la dette qu’ils détiennent est « Junior ». Ceci peut conduire à la mise en place d’une convention de subordination précisant explicitement que les prêteurs juniors ont une priorité inférieure à celle de la dette « Senior ».

Entre ces 2 positions extrêmes on peut, par convention, positionner les droits des prêteurs qui ne sont pas « Senior » à différents niveaux en mettant à leur place des garanties intermédiaires, par exemple sur des comptes de réserves de l’emprunteur, et ce en accord avec le prêteur principal.

Rappelons que celui qui arrive en dernier rang pour se faire rembourser est l’actionnaire.

Toutes ces dettes qui ne sont pas « Senior », et qui ont donc une position intermédiaire entre les « Seniors » et les actionnaires, sont qualifiées de « Mezzanine ».

Maintenant résumons-nous...

« Senior » : se dit d’une dette assortie de plusieurs garanties destinées à limiter le risque de non remboursement. C’est en général la dette consentie par le banquier. Si d’autres créanciers partagent ce statut on dit qu’ils concèdent une dette « Pari Passu ».

« Junior » : se dit d’une dette qui n’est pas assortie de garanties particulières mais qui reste toutefois d’un niveau de priorité plus élevé que l’actionnaire. On la qualifie donc également de dette de niveau de garantie « intermédiaire » ou encore « Mezzanine ».

Par Olivier Houdaille, DG de Lumo